L’initiative que viennent de prendre le Royaume Uni, l’Allemagne et la France d’instaurer une taxe bancaire est une manière opportuniste de puiser dans des poches supposée profonde plus qu’une avancée de la régulation financière.

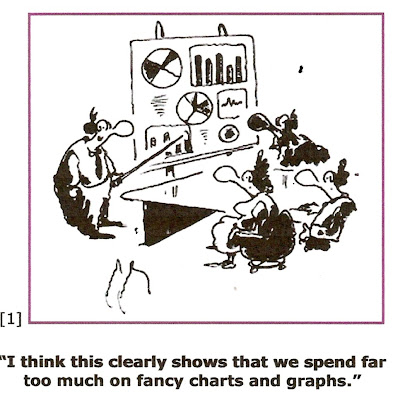

Il est clair que l’idée d’une taxe sur les banques est plus populaire et rencontrera moins d’opposition qu’une taxe carbone !

Elle est loin de faire l’unanimité. Le Canada qui préside le G 20 y est opposé de même que les pays émergents. Les Etats Unis qui l’avaient évoqué en premier n’ont plus l’air très allant.

L’idée, on s’en souvient, était partie des Etats-Unis, avec pour objectif de prélever sur les banques les avances consenties lors de la crise par le gouvernement fédéral.

Jean-François Lepetit dans son rapport sur le sujet (cf notre post passé en lien), de même que le FMI avaient bien insisté sur le fait qu’une telle taxe n’aurait de sens que si elle était mise en œuvre par tous, ce qui ne sera visiblement pas le cas.

Leur argumentation était elle-même critiquable. Pour trois raisons :

La première est que la véritable réforme de la régulation bancaire est constituée par le paquet de nouvelles dispositions dit « Bâle 3 » qui va alourdir considérablement les charges des banques au travers s’une augmentation de leurs ratios de capital, de liquidité et de bilan (« leverage ratio »). Comme ceci peut être dommageable pour la reprise de la croissance, il est envisagé de différer et d’étaler dans le temps la mise en œuvre de Bâle 3. Dans ces conditions pourquoi alourdir la barque en instaurant cette taxe bancaire ? C’est ce que nous appelons « la double peine ».

Deuxième raison : si la justification en est de constituer des réserves pour une nouvelle crise bancaire, les montants prélevés sont dérisoires au regard de ce qui serait nécessaire.

Enfin une telle taxe est de nature à encourager ce que la littérature anglo-saxonne appelle le « hasard moral » (c’est-à-dire la prise de risque inconséquente) en accréditant l’idée que l’Etat serait en tout état de cause amené à intervenir en cas de défaillance bancaire, la taxe bancaire étant le prix de cette assurance.

A tout le moins l’instauration d’une taxe bancaire devrait être justifiée dans une perspective d’ensemble intégrant pleinement les effets de Bâle 3.

Dans cette perspective on pourrait néanmoins faire valoir quelques arguments en faveur de la taxe bancaire.

Tout d’abord pour financer le coût d’une régulation renforcée au niveau national, européen, voire mondial.

La taxe pourrait aussi être une redevance pour le rating des pays dont bénéficient indirectement les banques nationales. L’exemple espagnol a montré ainsi que la baisse du rating du pays rejaillissait négativement sur le rating des banques espagnoles.

Enfin, cette taxe pourrait être conçue comme temporaire, comme un prélèvement exceptionnel sur les revenus exceptionnels que les banques ont tiré de la politique monétaire très accommodante des banques centrales (bas taux d’intérêt) pour sortir le système financier et l’économie de l’ornière.

Mais tout cela n’aurait véritablement de sens que si cette initiative était globale et cohérente avec Bâle 3.

Post passé sur le rapport Lepetit:

http://www.economie.gouv.fr/services/rap10/100414raplepetit.pdf

Nous avons déja consacré un post récent au trading haute fréquence (HFT) que l'on trouvera en lien. Le WSJ dans l'article en lien décrit le HFT qui représente, on le rappelle, les 2/3 des volumes des marchés d'actions outre-atlantique, comme une vaste partie de "cache-cache" entre traders ("sell side") et investisseurs long terme ("Buy side"). Pas étonnant que le sujet soit controversé aussi entre eux et qu'ils aient, comme le montre le sondage cité par le WSJ, une vision diamétralement opposée sur l'avenir du HFT que la SEC, le gendarme boursier américain, veut réglementer plus strictement, le considérant à la limite de la manipulation de marché.

Nous avons déja consacré un post récent au trading haute fréquence (HFT) que l'on trouvera en lien. Le WSJ dans l'article en lien décrit le HFT qui représente, on le rappelle, les 2/3 des volumes des marchés d'actions outre-atlantique, comme une vaste partie de "cache-cache" entre traders ("sell side") et investisseurs long terme ("Buy side"). Pas étonnant que le sujet soit controversé aussi entre eux et qu'ils aient, comme le montre le sondage cité par le WSJ, une vision diamétralement opposée sur l'avenir du HFT que la SEC, le gendarme boursier américain, veut réglementer plus strictement, le considérant à la limite de la manipulation de marché.

+-+Copie.jpg)

.jpg)

_crop_crop.jpg)

Cette création est mise à disposition sous un

Cette création est mise à disposition sous un