dimanche 29 janvier 2012

L'évolution des prêts bancaires aux entreprises dans la zone euro

Ce graphique cité par FT Alphaville (en lien) et émanant de la recherche SG montre l'évolution des prêts bancaires aux entreprises dans la zône euro depuis 2004 et la forte chute récente.

Cette évolution n'est pas simple néanmoins à interprèter car elle recouvre différents phénomènes:

-la forte cyclicité de la demande de crédit

-la tendance à la désintermédiation bancaire avec un recours nettement accru aux financements obligataires

-l'effet des nouveaux ratios bancaires sur l'offre de crédit

En lien le post de FT Alphaville:

http://ftalphaville.ft.com/blog/2012/01/27/855541/ltro-smackdown/

jeudi 15 décembre 2011

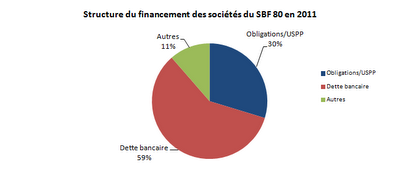

La structure de financement des entreprises françaises

mercredi 26 octobre 2011

Le tier 1 des banques européennes et américaines

dimanche 13 février 2011

Le business mix du Crédit Suisse en Investment Banking

Double-cliquer sur la slide pour l’agrandir

Double-cliquer sur la slide pour l’agrandirLors de sa récente présentation des résultats annuels 2010, le Crédit Suisse a présenté la slide ci-dessus qui décrit son business mix en Investment Banking et son positionnement spécifique.

La slide vise a montrer à montrer que l’essentiel du business est un business avec des clients et que ce qui pourrait s’apparenter à du proprietary trading ne représente que 9% du total des revenus. On prendra avec une pincée de sel car on sait que, en dehors d’activités qui sont clairement de prop trading, ce que les américains appellent « bright line » prop trading, il existe une zone grise où les frontières sont floues . Mais il est incontestable que le Crédit Suisse a maitrisé et cantonné son proprietary trading, ce qui lui a permis d’ailleurs de traverser sans trop d’encombres la crise et d’être répertorié dans le cas des « winners ».

Quant à son business mix, il est spécifique puisque l’investment banking (le corporate finance) représente 25 % des revenus (contre un peu moins de 20% dans l’industrie en moyenne), les activités actions 33 % (contre un peu plus de 20% dans l’industrie) et la partie FICC 33 % (alors qu’elle est de 60% environ dans l’industrie). En d’autres termes Crédit Suisse est surpondéré en Corporate Finance et dans les actions et sous-pondéré dans le domaine FICC, ce qui un positionnement plutôt favorable en terme de profitabilité.

On ajoutera que Crédit Suisse est aussi une des banques d’investissement les plus actives dans les pays émergents, le nouvel Eldorado. Ce qui est bel et bon mais n’empêche pas la banque de revoir à la baisse des objectifs de ROE, comme on l’ a évoqué dans un post précédent, tout simplement pour s’adapter aux temps présents.

dimanche 21 novembre 2010

De nouveau sur l’irrésistible développement du marché high Yield en Europe

Le FT et l’excellent Wansquare soulignent l’essor du marché High Yield, en Europe, où les émissions battent des records cette année.

Le FT et l’excellent Wansquare soulignent l’essor du marché High Yield, en Europe, où les émissions battent des records cette année.Wind, l’opérateur de Télécom Italien, noté B+, vient de procéder à une émission de 1,750 Mds EUR (moins que les 2,7 initialement prévus toutefois), à 7 ans, au taux de 7.5%.

De son côté Europcar, société sous LBO contrôlée par Eurazéo, a émis, selon Wansquare, 400 M EUR d’obligations, à 8 ans, au taux de 9,375 %.

Par contre le volailler Doux, noté B- par Fitch, qui envisageait d’émettre un emprunt obligataire à 7 ans de 350 millions d’euros (montant revu à la baisse) avec un rendement de 10,5% a été amené à la retirer.

Selon les statistiques de Dealogic, citées par le FT, les émissions high yield, en Europe, ont atteint le niveau record de 50 Mds de dollars, depuis le début de l’année. Mais ceci ne représente que 13% des émissions obligataires high yield dans le monde, estimées à 358Mds de dollars, ce qui donne une idée de potentiel de développement de ce marché en Europe.

Les raisons de ce succès, pour un marché qui reste très cyclique :

-d’une part l’appétit de rendement des investisseurs, dans un contexte de bas taux d’intérêt

-d’autre part le souci des émetteurs de diversifier leurs financements par rapport à un crédit bancaire qui est devenu plus difficile à obtenir et plus coûteux, à l’heure de Bâle3 (cf le post précédent). De surcroit le marché High Yield offre, en ce moment, des conditions de taux et de maturités extrêmement attractives.

En lien le post passé sur l'extraordinaire développement du marché high yield:

http://investmentbankerparis.blogspot.com/2010/10/lextraordinaire-developpement-du-marche.html

lundi 28 juin 2010

M&A : faible niveau d’activité au premier semestre

.jpg) (cliquer pour agrandir le graphique)

(cliquer pour agrandir le graphique)Avec l’été vient l’heure des bilans de mi-année. Le constat qui s’impose s’agissant du M&A est que l’activité est restée faible. Les données Dealogic font apparaitre une progression du au cours du premier semestre de 2010 de 3% en valeur par rapport au niveau très faible du premier semestre 2009. L’activité s’est de surcroit contractée au 2eme trimestre par rapport au début de l’année. Ces évolutions sont illustrées par le graphique ci-dessus émanant de la recherche du Crédit Suisse.

Deux traits à relever :

-l’absence de très grosses transactions à la différence de l’an dernier (Cadbury-kraft, Pfizer-Wyeth, Roche-Genentech…). L’acquisition des activités asiatiques par Prudential qui aurait pu la transaction phare du début d’année n’a pas été à son terme du fait de l’opposition des grands actionnaires de « Pru »

-une forte progression des opérations de LBO par rapport à 2009 et qui traduit un mieux de l’activité des firmes de Private Equity ,mais, il faut le dire, par rapport à un niveau qui était descendu très bas.

Sur le podium des banques-conseil on retrouve Goldman Sachs en première position au plan global, Crédit Suisse qui s’est hissé au second rang (et au premier pour l’Europe) et JP Morgan qui est passé de la deuxième à la troisième place.

On notera aussi que dans le Top 15 du classement, aux cotés des « gros », on continue à voir figurer, comme l’an dernier, des « boutiques » : Blackstone, Evercore, Greenhill, Perella Weinberg.

L’activité M&A n’a pas été à la hauteur des espérances des banques d’investissement et des cabinets de consultants (voir par exemple un post passé sur une étude de BCG). Pourtant un certains nombre éléments objectifs sont favorables : forte position cash des grands Corporates, bas taux d’intérêt, dynamisme des marchés émergents, intérêt d’être un « early bird » …Mais la confiance en l’avenir est un élément décisif et les incertitudes actuelles n’incitent pas à faire des gros paris, d’autant que l’affaire Prudential a montré que les cas devaient être très convaincants pour les actionnaires.

mardi 18 mai 2010

Un article d'Elsa Conesa des Echos sur les commissions de M&A "mises sous pression"

vendredi 19 février 2010

BFI Européennes : une mine d'informations dans les présentations investisseurs sur les résultats 2009

On trouvera en lien 5 présentations Investisseurs intéressantes à cet égard:

On trouvera en lien 5 présentations Investisseurs intéressantes à cet égard:-Barclayscapital:

http://group.barclays.com/Investor-Relations/Financial-results-and-publications/Results-announcements

-BNP Paribas:

http://media-cms.bnpparibas.com/file/61/6/4t09-diapositives-fr.7616.pdf

-Crédit Suisse:

https://www.credit-suisse.com/investors/doc/csg_4q2009_slides.pdf

-Société Générale:

http://www.societegenerale.com/sites/default/files/documents/T4_09.pdf

-Deutsche Bank:

http://www.db.com/en/media/deutsche_bank_annual_press_conference_presentation_dr_josef_ackermann.pdf

dimanche 14 février 2010

Réponse à un commentaire de lecteur sur les banques françaises et le financement des entreprises

"M. Soulard fait un plaidoyer pro domo pour les banques françaises qui sont aussi, à cause de leurs activités de trading sur les marchés financiers (notamment en produits dérivés), parmi les plus "leveragées" d'Europe, et de loin. Dans le cadre de Bâle III, un nouveau ratio d'endettement sera mis en place et, pour la raison évoquée précédemment, les 4 banques françaises aux "BFI puissantes" devront réduire susbtantiellement leurs bilans, ce quie ne sera pas sans impact négatif pour le financement des PME. Arrêtez d'encenser les banques françaises, Dauphine n'est pas l'anti-chambre de la FBF..."

Voici notre réponse:

Vous avez tout à fait raison :les banques françaises ont un leverage élevé , ce qui tient à leurs activité de marchés dérivés. Ce ratio rapporte le capital au total du bilan ou une autre manière de le dire au total des risques « non pondérés ». Une partie importante de ces actifs ont une pondération en terme de risques faible. Le ratio le plus représentatif, comme vous le savez, est le tier one. Les banques françaises ont un tier one (capital rapporté au total des risques pondérés) très correct et un « core » tier one (capital en excluant les « hybrides ») encore meilleurs par rapport à leurs pairs européens.

Si Bâle 3 a décidé d’introduire un leverage ratio dans la réglementation, comme vous le soulignez, ce sera comme « garde fou », le ratio de référence (alourdi d’ailleurs au passage) demeurant le tier one.

Les contraintes de leverage des BFI auront-elles une incidence négative sur la faculté de prêt aux entreprises ,et en particulier aux PME. Nous ne le croyons pas du tout. Pourquoi ? D’une part parce que les activités de financement ont une incidence assez faible sur le leverage ratio. Elles « pèsent » essentiellement en terme de Tier one i.e de capital. En d’autre termes si l’on veut réduire le leverage ratio, il faut « taper » dans les activités de marché les plus consommatrices de bilan et faire des arbitrages. D’autre part les activités de BFI sont « cantonnées » à 1/3 du capital des banques (les marchés financiers réagiraient assez négativement si elles ne tenaient pas cet engagement) et les activités de financement de PME sont en dehors des BFI et logées dans la partie « Banque de détail » qui-en tant que centres de profits »- ont intérêt à développer dynamiquement ces activités. Il n’y a donc pas de vase communiquant entre les contrainte de bilan des BFI et l’activité de financement des PME de la partie « réseaux de détail ».

Enfin si la situation de financement des PME n’est pas-loin de la- « un lit de rose », et tout d’abord parce que la crise économique leur est dure, il nous parait juste de souligner « l’avantage comparatif » de l’offre bancaire française, en la matière, par rapport aux autres pays européens et de considérer, au vu des faits, que cela se passe « correctement » comme ont pu en attester René Ricol ou Gérard Rameix qui ne nous paraissent pas devoir être vus comme une annexe de la FBF. Nous non plus d’ailleurs.